@Kc @armleuchter @libertarian  Kc schrieb:Denn die Banken beispielsweise machen Gewinn, indem sie das Geld ihrer Kunden nehmen, damit Kredite verteilen oder spekulieren und so Zinsen einstreichen.

Kc schrieb:Denn die Banken beispielsweise machen Gewinn, indem sie das Geld ihrer Kunden nehmen, damit Kredite verteilen oder spekulieren und so Zinsen einstreichen.

Nein, die Banken verleihen nicht das Geld ihrer Kunden - also deren Spareinlagen - sondern schöpfen Geld für Kredite, indem sie den entsprechenden Betrag in ihrer Bilanz verbuchen. Diese Geldschöpfung aus dem Nichts (die Kohle für den Kredit gab es vor dem Buchungseintrag nicht) orientiert sich an Mindest- bzw. Barreserve und am Interbankenmarkt, da die Banken bilanztechnisch in etwa im Gleichgewicht stehen müssen.

Kc schrieb:Verspekulieren sie sich oder kann der Kreditnehmer das Geld nicht zurückzahlen, müssen die Banken aus eigener Tasche die Konten ihrer Kunden wieder auffüllen.

Kc schrieb:Verspekulieren sie sich oder kann der Kreditnehmer das Geld nicht zurückzahlen, müssen die Banken aus eigener Tasche die Konten ihrer Kunden wieder auffüllen.

Nope. Erstmal kriegt die Bank einen Teil des toxischen Kredits aus der Kreditausfallversicherung (Credit Default Swap) refinanziert. Der restliche Verlust wird vom Gewinn vor Steuern und Abschreibungen (EBITA) abgezogen, wodurch letztlich der Gewinn geschmälert wird. Durch den Verlust hat die Bank aber auch geringere Steuerabzüge, der bei entsprechenden Beträgen schon ordentlich was ausmachen kann, was letztendlich der Allgemeinheit zur Last fällt, v.a., wenn die Abschreibungen so hoch sind, dass die Versicherungsgesellschaft gerettet werden muss, wie das 2008 bei der AIG der Fall war.

Realer Verlust entsteht der Bank keiner, weil Geld, das vorher nicht existierte (und somit nicht von Spareinlagen genommen wurde), nicht zurückgezahlt werden kann. Bis auf den Verwaltungsaufwand für die Abschreibungen kommt es zu keinem

realen Verlust. Die Abschreibungen können im Notfall immer noch mit Eigenkapital (z.B. von den Aktionären) ausgeglichen werden, es sei denn, die Bank hatte vorher so viel Giftmüll in der Bilanz, dass die Kreditausfallversicherung nicht mehr bezahlt werden kann (remember AIG...) und/oder die Abschreibungen die Gewinne übersteigen. Dann ist die Bank tatsächlich klamm und muss abgewickelt oder in eine Bad Bank transformiert werden (remember Hypo Real Estate). Aber auch das passiert nur in Ausnahmefällen, da den Krediten i.d.R. ja noch Sicherheiten (z.B. Immobilien) gegenüberstehen, die dann versteigert werden und den Ausfall wieder ausgleichen.

armleuchter schrieb:In erster linie ist derjenige schuld der sich geld leiht und es einfach verjuxt. Und genau das war bei griechenland der fall. Hätte das land die kredite, sagen wir mal "unglücklich investiert", würde ich das ggf anders bewerten. Die Griechen (da ist es schon wieder ^^) haben das geld aber einfach in den konsum gesteckt, sie haben im wahrsten sinn des wortes über ihre verhältnisse gelebt. Deswegen trifft sie in allererster linie die schuld.

armleuchter schrieb:In erster linie ist derjenige schuld der sich geld leiht und es einfach verjuxt. Und genau das war bei griechenland der fall. Hätte das land die kredite, sagen wir mal "unglücklich investiert", würde ich das ggf anders bewerten. Die Griechen (da ist es schon wieder ^^) haben das geld aber einfach in den konsum gesteckt, sie haben im wahrsten sinn des wortes über ihre verhältnisse gelebt. Deswegen trifft sie in allererster linie die schuld.

armleuchter schrieb:Trotzdem sollte man bei dieser geschichte nicht vergessen was die ursache des ganzen übels ist: die griechische haushaltspolitik!

armleuchter schrieb:Trotzdem sollte man bei dieser geschichte nicht vergessen was die ursache des ganzen übels ist: die griechische haushaltspolitik!

armleuchter schrieb: WARUM kam griechenland nach der euroeinführung günstiger an kredite? Weil man die bonität positiver bewertete. Warum war dies so?

armleuchter schrieb: WARUM kam griechenland nach der euroeinführung günstiger an kredite? Weil man die bonität positiver bewertete. Warum war dies so?

1. Einige glaubten wohl an die einhaltung der stabilitätskriterien

2. Ander glaubten an ein einspringen der leistungsfähigeren staaten - genauso wie es gekommen ist.

(Vgl.

Beitrag von armleuchter (Seite 79))

Sehr einseitige und populistische Sicht. Die Ursachen für die ganze Krise liegen weit tiefer, nämlich in den strukturellen Problemen der Eurozone

per se, und garantiert NICHT allein bei Griechenland, wie es in dem Link beschämenderweise auch noch postuliert wird.

Als es um die Schaffung der Währungsunion ging, wurde die geldpolitische Verantwortung auf die frisch gegründete EZB projiziert, deren Währungspolitik ziemlich einheitlich ablief, dafür, dass zwischen den Mitgliedsländern z.T.

erhebliche wirtschaftliche Unterschiede herrschten. Vor dem Beitritt in die Währungsunion gab es bei den einzelnen Ländern durchaus Bemühungen, die erforderlichen Kriterien des Maastricht-Vertrages zu erfüllen, obwohl von vornherein jeder wusste, dass diese Konstruktion nicht lange haltbar sein wird. Was passiert, wenn man eine Gemeinschaftswährung für Länder etabliert, die vorher (wie Deutschland) mit harten oder (wie Griechenland) mit weichen Währungen zu tun hatten, kann man heute begutachten. Die Zinsen für alle Euro-Länder wurden vereinheitlicht, da mit der Einführung des Euros die Wechselkurse wegfielen. Somit orientierte sich die EZB am Durchschnittswert der Zinsen für alle Mitgliedsländer, was für die Länder, die hohe Risikoabschläge zu zahlen hatten und inflationär benachteiligt waren (wie Griechenland) zu einem Wachstumsschub führte. In der Folge kam es v.a. in Griechenland, Irland und Spanien zu einem kreditfinanzierten Konsumrausch, bes. im Hinblick auf Immobilien. Deshalb gibt es in diesen Ländern auch so viele Geisterstädte, in denen nie irgendjemand wohnte.

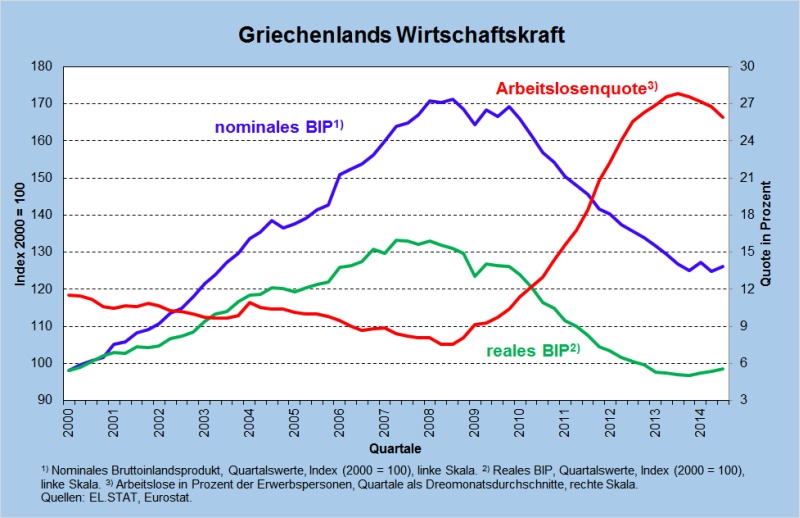

Resultat der für die Weichwährungsländer relativen Niedrigzinsen war die Wachstumsexplosion, steigende Beschäftigung, die Realeinkommen und die Lohnstückkosten kletterten enorm nach oben, wodurch sich wiederum Leistungs- und Handelsbilanz verschoben (mehr Importe, weniger Exporte). Normalerweise würde sich so was durch Abwertung der jeweiligen Landeswährung regulieren, die Importe würden teurer und die Exporte günstiger werden. Da die Währungsunion aber das Abwertungsrisiko aushebelte, konnte bis zur globalen Finanzkrise 2008 das Leistungsbilanzdefizit auf Pump durch die Überschuss-Länder ausgeglichen werden, und zwar reibungslos. Eine solche Konstellation kann auf Dauer nicht funktionieren.

Für Deutschland waren die verhältnismäßig hohen Leitzinsen der EZB tödlich: Seit der Mitgliedschaft in der Euro-Zone begann eine Konjunkturtalfahrt von noch 1,2% Wirtschaftswachstum im Jahr 2001 bis auf -0,2% im jahr 2003 im Gepäck mit progressiver Arbeitslosigkeit auf bis zu 10,5% im Jahr 2005 bei geringer werdender Inflationsrate.

Bei der Gründung der Währungsunion wurden über den

Stabilitäts- und Wachstumspakt folgende Kriterien für verbindlich erklärt:

Im Stabilitäts- und Wachstumspakt ist konkret geregelt, dass Staaten die Höhe ihres jährlichen Haushaltsdefizits auf 3 % ihres Bruttoinlandsprodukts (BIP) und den Stand ihrer öffentlichen Verschuldung auf 60 % ihres BIPs begrenzen müssen.Wikipedia: Stabilitäts- und Wachstumspakt#Generelle RegelungenDie 60% erreichten Deutschland und Frankreich schon vor der Gründung der Euro-Zone nicht, weshalb sie das vorgegebene Verschuldungs-Limit einfach so anhoben, bis es passte. Der Vertrag wurde also schon vor dem eigentlichen Vorhaben von den Hauptantreibern Frankreich und Deutschland gebrochen! Dank der restriktiven EZB-Geldpolitik war die 3%-Grenze 2002 schon überschritten, wodurch v.a. Deutschland vom Europäischen Rat sanktioniert werden sollte (was von Rot-Grün verhindert wurde). Um das Defizit auszugleichen, gab es die Option, die Steuern zu erhöhen, aber Rot-Grün entschied sich (dank der Bertelsmann-Stiftung / Anm. d. Red.) für die Variante des rücksichtslosen Kaputtsparens des Sozialsektors (Agenda 2010) (und setzte sich damit ein Denkmal...).

Durch die neu verordnete Niedriglohnpolitik wurde ein Teufelskreis in Gang gesetzt: Export- und Leistungsbilanzüberschüsse wurden nach 2005 als Kapitalexporte in's Ausland transferiert. Damit unterstützte Deutschland die kreditfinanzierte Wirtschaft in den PIGS-Staaten aktiv. Was sonst durch die Wechselkurse zwischen den einzelnen Ländern reguliert worden wäre, war unter der Einheitswährung Euro, wie gesagt, nicht möglich. Die auf Grund der Agenda 2010-Politik verbilligten Exportüberschüsse waren de facto

unterbewertet und auf dem Markt natürlich schön begehrt; andere Wettbewerber, die nicht mithalten konnten (PIGS-Staaten) wurden weiter abgehängt.

Um's kurz und bündig zu resümieren: Für Länder mit ziemlich hohen Inflationsraten und Risikoabschlägen (PIGS) waren die EZB-Zinsen zu niedrig ('billiges Geld'), was zum Konsum auf Pump verleitete, der durch Länder mit niedrigen Inflationsraten (Deutschland, Frankreich) mittels Überschüssen mitfinanziert wurde. Nochmal: Normalerweise wären solche eklatanten Schwankungen durch die angepassten Wechselkurse nie möglich gewesen! Hier wurde durch die Währungsunion also eine extreme Ungleichheit zwischen den Ländern erzeugt.

Richtig los ging's dann mit der Subprime-Krise 2008 in den USA (datentechnisch auch belegt durch das Arbeitspapier

"The Janus-Headed Salvation" (Die Janusköpfige Rettung)). Die Schnapsidee der Währungsunion lieferte das wacklige Fundament mit ihrer irrsinnigen Geldpolitik. Durch Subprime aber schwappte das Becken endgültig über, denn auf Grund der internationalen Kreditverknappung (plus Mängeln bei der Bankenaufsicht in manchen Ländern) standen die PIGS vor dem zusätzlichen Problem, ihr Bankensystem zu stützen - natürlich auf Kredit → Staatsverschuldung ging nach oben. Und wir wollen bitte auch nicht vergessen,

wie tief die Banken aller Euro-Länder im Subprime-Wahnsinn verwickelt waren. In Good Ol' Germany wollten Mittelstands- und Landesbanken wie die KfW oder WestLB bei den Großen mitmischen und verzockten sich mit Hypotheken in Übersee, wodurch sie mit Milliarden an Steuergeldern gerettet werden mussten! Davon abgesehen, dass sich DL mit Schulden über 80% des BIPs lieber bedeckt halten sollte, denn selbst Spanien konnte die Maastricht-Kriterien von 60% über Jahre einhalten. Leider prahlen die Bundesmutti und besonders ihre bebrillte 'Mitfahrgelegenheit' (ja, der war böse...) in unsäglicher Arroganz vom heillosen Sparplan als Allzeitrettung für den griechischen Miss-Haushalt, und wissen dabei selbst nur zu genau, wie selbiger die eigene Gesellschaft destabilisiert hat, und absolut ungeeignet als Vorbild für Reformen in anderen, ökonomisch seit jeher benachteiligten Ländern, ist.

Vgl.

http://www.mpifg.de/pu/mpifg_ja/ZSE_9_2011_Scharpf1.pdfDank Subprime stand das ganze europäische Bankensystem in der Folge im Erdbebengebiet. V.a. auf die Bonität von Staaten (nicht von Banken) hatte das große Auswirkungen:

Durch die Rettungspakete wurden die Bank-Risiken zu Staatsrisiken

Nach dem Zusammenbruch der amerikanischen Investmentbank Mitte September 2008 haben die meisten Staaten - darunter Griechenland - umfangreiche Garantien für ihre Banken abgegeben. Außerdem päppelten viele Länder ihre angeschlagenen Geldhäuser mit neuem Eigenkapital auf und gaben Milliarden für riesige Konjunkturpakete aus, um die Schäden für die Realwirtschaft abzumildern.

Die beiden EZB-Ökonomen Jakob Ejsing und Wolfgang Lemke haben in ihrer Studie untersucht, wie sich das auf die Beurteilung des Ausfallrisikos von Staatsanleihen und von Bankanleihen ausgewirkt hat. Sie konzentrierten sich dabei auf den Preis für Versicherung gegen Zahlungsausfälle der Staatsanleihen, die sogenannten Credit Default Swaps. Das Ergebnis: Das Kreditrisiko der Staaten ist durch die Rettungspakete massiv gestiegen, das der Banken in etwa gleichem Ausmaß gesunken. Griechenland war davon nach Irland unmittelbar nach der Lehman-Pleite am stärksten betroffen.http://www.handelsblatt.com/politik/oekonomie/nachrichten/ezb-studie-die-wahren-ursachen-der-griechischen-tragoedie/3356102.html (Archiv-Version vom 17.05.2015)Noch was zu dem immer wieder gerne verzählten Märchen vom deutschen Michel, der die faulen Griechen mit seinen Steuern finanziere. Das meiste, was die 'Rettungsschirme' EFSF und ESM an Kapital für die Kredite an Griechenland erhalten, stammt nicht vom Steuerzahler, sondern aus dem Finanzsektor. Genauer können sich Banken, Fonds und Versicherungen ESM-Anleihen kaufen und geben damit Kapital als Kredit weiter. Jetzt kommt allerdings auch das Problem (und einer, wenn nicht DER Grund, warum der ESM als verfassungswidrig und antidemokratisch angesehen wurde und wird): So lange Griechenland seine Schulden beim ESM zurückzahlen kann, passiert für die Bevölkerung der Euro-Länder nicht viel. Ansonsten besteht das

Haftungsrisiko, und insbes. Deutschland ist mit 27% Anteil am ESM dabei. Sollte Hellas also nicht bezahlen können, muss DL seinen Anteil dazugeben, und das sind satte 190 Mrd. €! Sollten Portugal, Irland und Italien auch noch ausfallen, erhöht sich die Haftungssumme um 113 Mrd.! Von den gesamten so genannten 'Hilfsgeldern' flossen 77% direkt oder indirekt über den griechischen Staat an den Finanzsektor. Das griechische Volk selbst hatte davon absolut nichts. Es darf aber den von IWF und Konsorten oktroyierten Austeritätszwang auslöffeln. So werden verzockte Gewinne und politische Schwachsinnigkeiten eben sozialisiert.

Mehr Infos:

Link deaktiviert (unerwünschte Quelle)

Und dann war da noch die Story mit Goldman... Dass vor dem Beitritt Hellas' in die Währungsunion heftig getrickst wurde, und Goldman Sachs gegen eine ordentliche Rendite 'netterweise' behilflich war, ist ja kein Geheimnis mehr. Abgesehen von den immer noch nicht getilgten Schulden des griechischen Staates an Goldman, verkaufte die Bank den entsprechenden Währungs-Swap 2005 an die National Bank of Greece, die anders, als ihr Name es vermuten würde, eine Privatbank ist.

Als es 2008 in Amerika wegen Subprime krachte, und die EZB danach den Finanzmarkt der EU liquide halten musste, kam Goldman Sachs abermals auf die National Bank of Greece zu, um den Giftmüll zusammen mit anderen Assets zu verbriefen bzw. zu bündeln und über die 2009 speziell dafür gegründete Briefkastenfirma Titlos PLC in Dublin der EZB als Kredit-Sicherheit zu präsentieren. Passenderweise war Mario Draghi 2002-2005 bei Goldman Sachs in London tätig, bevor er in den Stuhl des EZB-Präsis wechselte. Natürlich will er von all dem nix gewusst haben, klar... Und plötzlich passt es auch in's Bild, dass die Troika-Politik überwiegend von den USA aufgelegt wird. Hier sind v.a. Goldman Sachs und BlackRock zu erwähnen.

Mehr Infos:

http://www.fr-online.de/schuldenkrise/euro-krise-das-maerchen-von-den-griechen,1471908,17172592.html (Archiv-Version vom 25.06.2015)http://www.welt.de/politik/ausland/article111959153/Wie-die-Griechen-sich-in-den-Euro-schummelten.htmlhttp://www.wallstreet-online.de/nachricht/2904070-griechenland-krise-die-london-connectionhttp://www.spiegel.de/wirtschaft/eurokrise-hat-die-eu-griechenland-gerettet-oder-banken-a-1018964.htmlIch hoffe, es wird klar, dass man die Schuld nicht allein auf die Griechen abwälzen kann. Eine solche Krise hat tiefere Ursachen, die sich gegenseitig verstärken, ist eine Verkettung kausaler Zusammenhänge und somit systemisch bedingt. Auch kann gar nicht oft genug erwähnt werden, dass die EUrokraten

genau wussten, was sie tun, und ihr bewusstes Versagen klar verleugnen. Ebenfalls lohnenswert ist ein Blick auf die

Bank für Internationalen Zahlungsausgleich, die bei der Errichtung der Währungsunion gehörig koordinierte.

libertarian schrieb:Ich wage die Aussage, dass all unser Geld nur durch Kredite aus der Zentralbank entsteht (Ist das falsch?) und dieses dann an Schuldner ausgegeben wird. Was ich jetzt schreibe, das ist auch durch bestimmte Dokus und Erklärungen beeinflusst, die ich hierzu schon sah. Für gewöhnlich wird dieser ursprüngliche Kredit also verzinst. Jetzt wird doch aber ursprünglich nie mehr Geld in den Kreislauf gepumpt, als der Kredit ohne Zinsen. Wo sollen also die Zinsen her kommen? Diese müssten doch dann notgedrungen durch erneute Darlehen erzeugt werden. Wenn dem aber so ist, dann ist unser System ein System der Schuld.

libertarian schrieb:Ich wage die Aussage, dass all unser Geld nur durch Kredite aus der Zentralbank entsteht (Ist das falsch?) und dieses dann an Schuldner ausgegeben wird. Was ich jetzt schreibe, das ist auch durch bestimmte Dokus und Erklärungen beeinflusst, die ich hierzu schon sah. Für gewöhnlich wird dieser ursprüngliche Kredit also verzinst. Jetzt wird doch aber ursprünglich nie mehr Geld in den Kreislauf gepumpt, als der Kredit ohne Zinsen. Wo sollen also die Zinsen her kommen? Diese müssten doch dann notgedrungen durch erneute Darlehen erzeugt werden. Wenn dem aber so ist, dann ist unser System ein System der Schuld.

Zentralbanken schaffen Zentralbankgeld/Bargeld, welches sich Geschäftsbanken zum Leitzins leihen. Geschäftsbanken sind meistens privat und für die Kreditvergabe an Unternehmen oder Konsumenten wie du und ich (wird alles 'Nichtbanken' genannt) zuständig. Hierfür orientieren sie sich an der sog. Mindestreserve, also einer mindestens vorhandenen Menge an Zentralbankgeld, die hinterlegt sein muss (in der EU 1%). Die Mindestreserve muss also zwingend 1% des maximal erschöpflichen Kreditvolumens ausmachen. Also dürfen Deutsche Bank, Sparkasse, Targobank und wie sie alle heißen von sagen wir mal 1 € Bargeld als Sicherheitseinlage 100 € Giralgeld aus dem Nichts schaffen (unverzinst). Um die Zinsen bezahlen zu können, muss entweder ein neuer Kredit aufgenommen werden, oder - man ist ja ständig im Wettbewerb - muss es Verlierer geben, denen das Geld für die Zinsen quasi weggenommen wird. Wobei die Zinsen nicht das Hauptproblem darstellen, sondern die Zinseszinsen, aber das ist 'ne andere Geschichte. Aber das mit dem System der Schuld hast du treffend erkannt.

armleuchter schrieb:riechenland hat seinen immensen Wohlstandszuwachs seit 1999 auf einem riesigen Schuldenberg aufgebaut. Bis zur Wirtschaftskrise hat sich das Pro-Kopf-Einkommen des Landes fast verdreifacht.